Динамика биткоина повторила движение технологических акций США

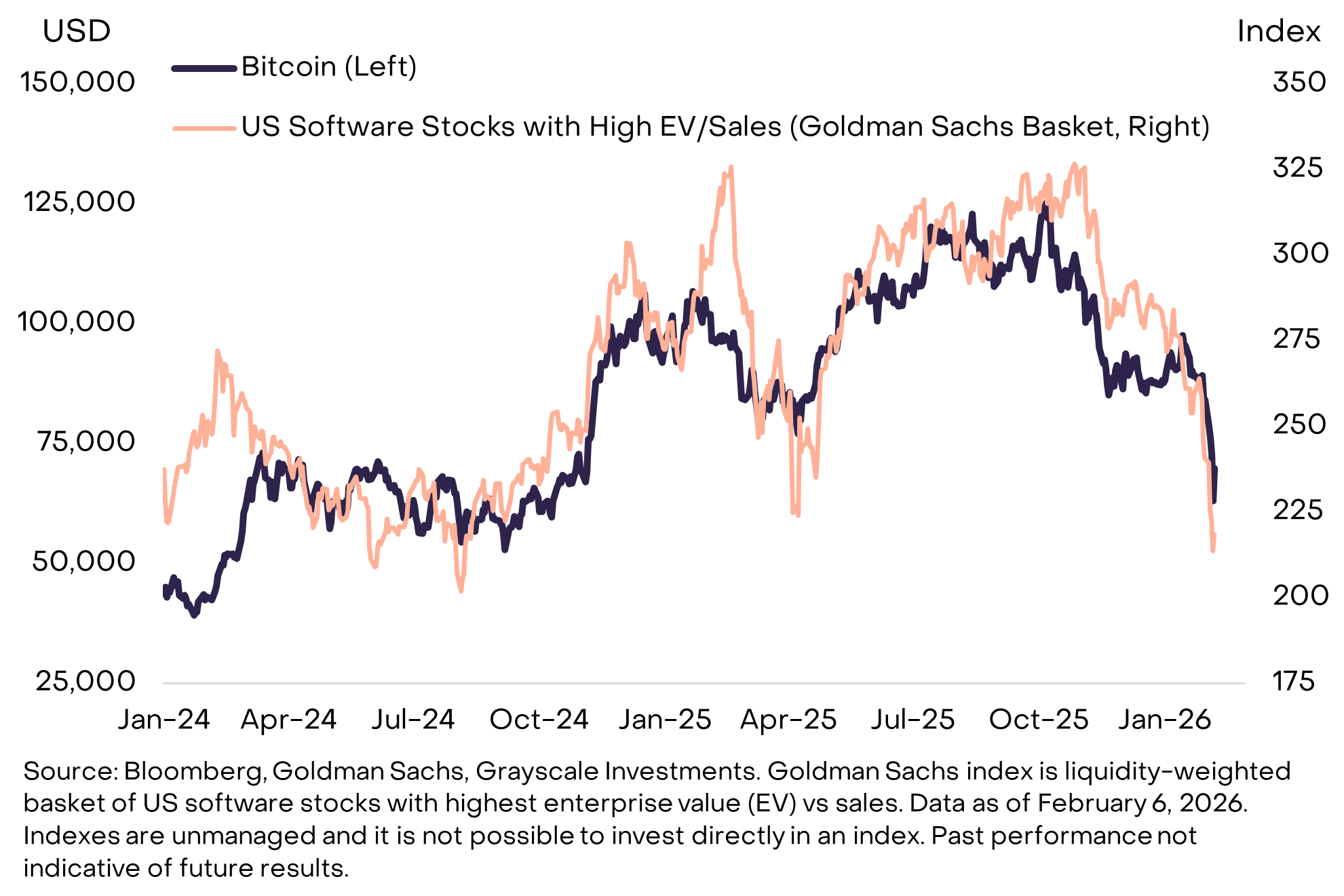

Положительные внутренние факторы, включая запуск спотовых биржевых фондов (ETF), не смогли полностью компенсировать отток капитала, наблюдаемый с середины прошлого года. Согласно отчету компании Grayscale, ценовые колебания биткоина стали синхронными с котировками высокорастущих ИТ-компаний.

Это подтверждает тезис о том, что крупнейшая цифровая валюта торгуется как рисковый актив, а не как «цифровое золото».

Кризис частного кредитования как скрытая причина падения

График Grayscale демонстрирует плотную корреляцию между акциями разработчиков программного обеспечения и биткоином с начала 2024 года. Подобная взаимосвязь указывает на общие фундаментальные силы, управляющие обоими рынками в последние два года.

«Синхронное движение биткоина и ИТ-акций во время последней волны распродаж свидетельствует о глобальном сокращении позиций в рисковых портфелях. Причины снижения кроются не в специфических проблемах криптоиндустрии, а в общем рыночном контексте», — подчеркивают эксперты Grayscale.

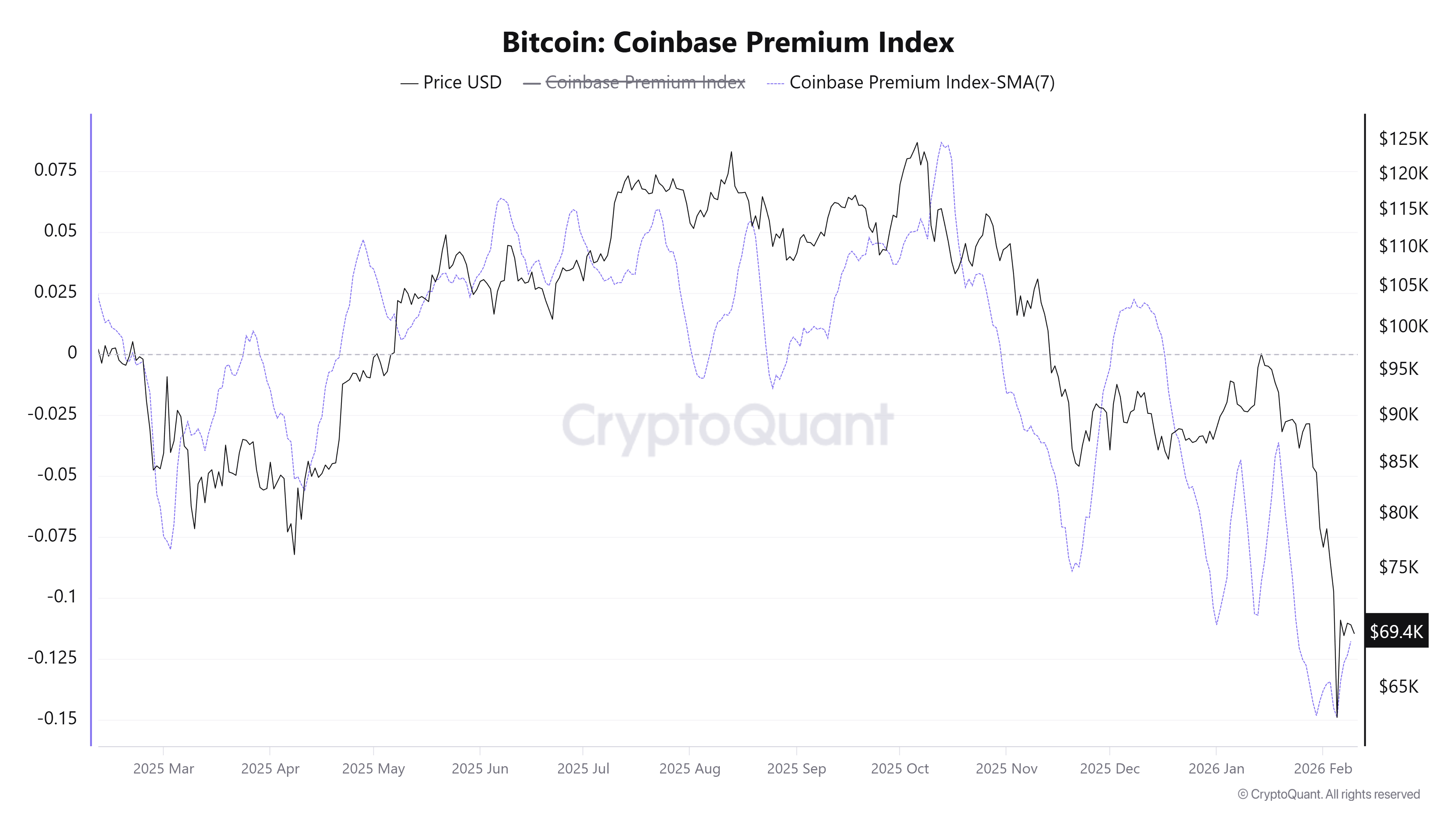

Аналитики отмечают, что основное давление исходит со стороны американских инвесторов. Данный тренд подтверждается дисконтом биткоина на бирже Coinbase по сравнению с платформой Binance. Кроме того, с начала февраля чистый отток средств из зарегистрированных в США биржевых продуктов на базе биткоина составил около $318 млн.

Кризис частного кредитования как скрытая причина падения

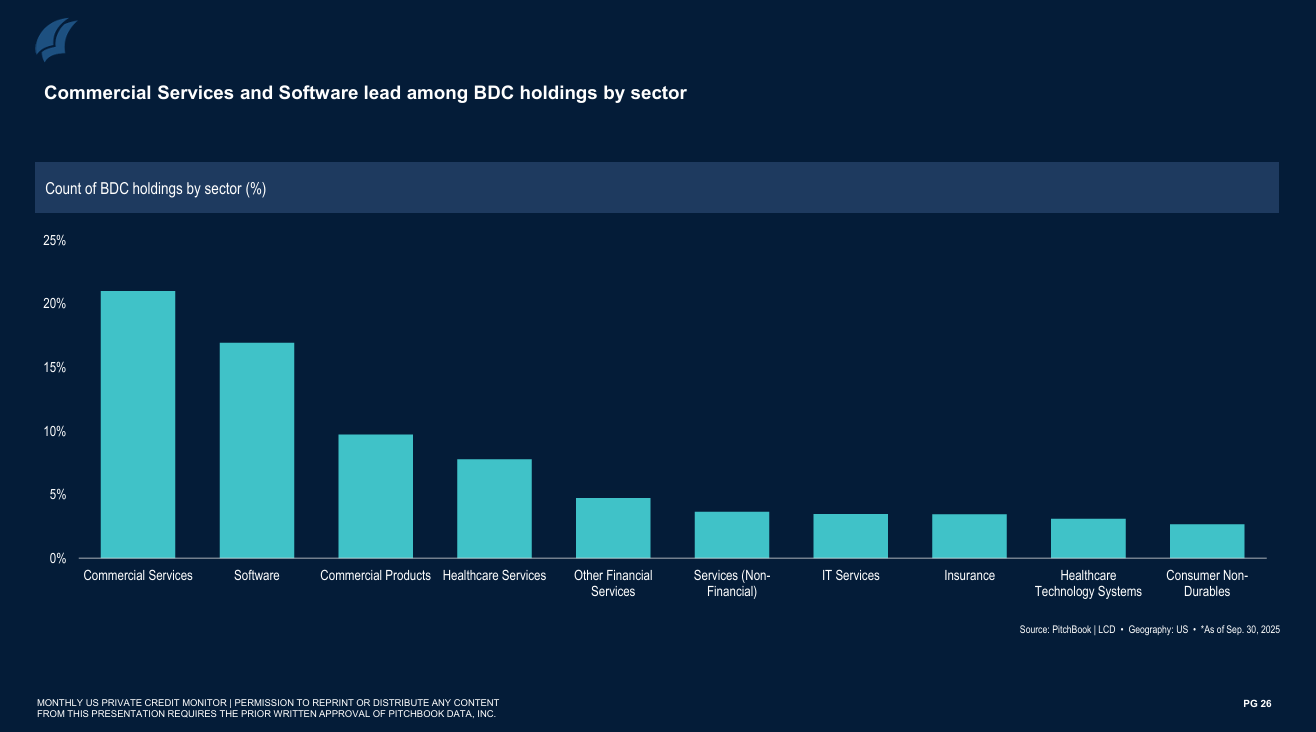

Глубинные причины рыночной слабости связаны с рисками в индустрии частного кредитования. Этот сектор включает внебанковское финансирование со стороны крупных фондов, таких как Blue Owl, Ares и Apollo. По данным PitchBook, на программное обеспечение приходится около 17% всех инвестиций фондов прямого кредитования (BDC).

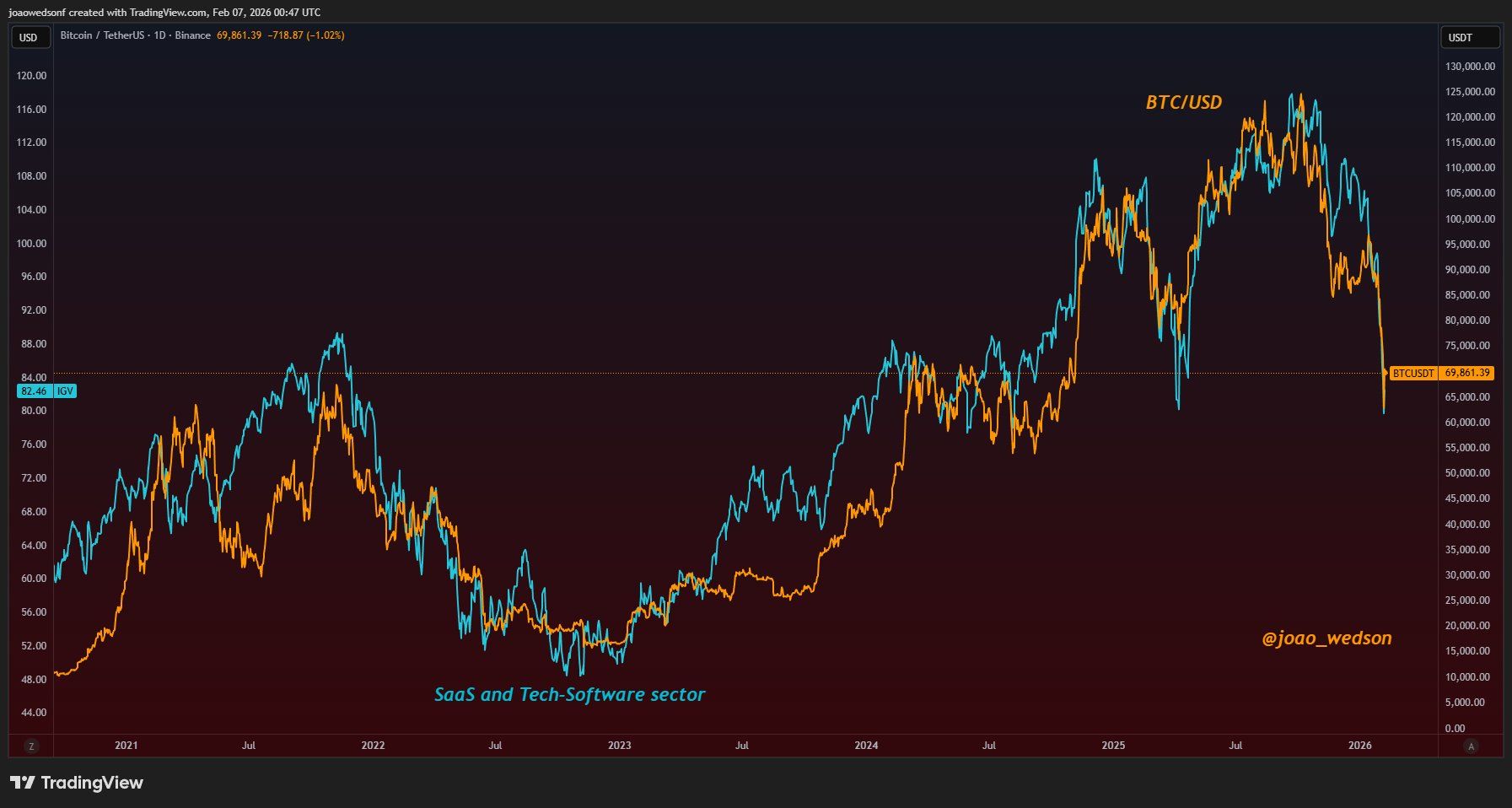

Взаимосвязь между ИТ-рынком и криптовалютами сохраняется более пяти лет. Крупные фонды управляют цифровыми активами по тем же принципам, что и долями в софтверных компаниях. Биткоин воспринимается как актив с высоким коэффициентом «бета», чувствительный к циклам ликвидности и ожиданиям роста.

Влияние технологий искусственного интеллекта на рынок

Опасения инвесторов усиливаются в связи с развитием систем искусственного интеллекта. Появление продвинутых моделей и инструментов автоматического написания кода может снизить спрос на традиционное программное обеспечение. Это ставит под угрозу регулярные доходы компаний, что ведет к росту риска дефолтов по займам.

Специалисты банка UBS предупреждают, что уровень дефолтов в сфере частного кредитования в США может вырасти до 13%. При возникновении проблем в этом секторе условия финансирования ужесточаются: фонды сокращают выдачу новых займов или принудительно распродают активы для покрытия обязательств.

«Биткоин имеет сильную корреляцию с ИТ-акциями из-за общего источника финансирования — частного кредита. Этот сектор испытывает стресс с середины 2025 года, что объясняет отклонение курса криптовалюты от графиков глобальной ликвидности», — отмечает Дэн, руководитель отдела исследований Coinbureau.

Развитие технологий ИТ и кризис кредитования стали факторами, которые многие инвесторы не учитывали при оценке перспектив криптовалютного рынка. Влияние прогресса в области искусственного интеллекта на финансовую устойчивость софтверных компаний остается долгосрочным риском для стабильности цифровых активов.

The post Динамика биткоина повторила движение технологических акций США appeared first on BeInCrypto.